"La evolución de las soluciones automáticas aplicadas a la logística será exponencial durante los próximos años"

César Briones, Managing Partner en Exotec by Dexter

29/04/2021

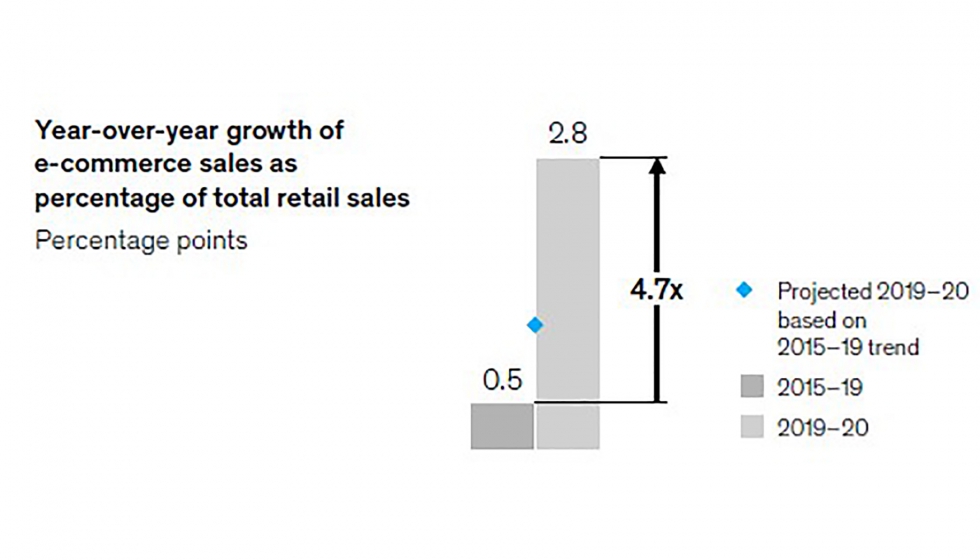

Si para muchos sectores de la economía la pandemia mundial del COVID-19 ha supuesto un desastre, el confinamiento y la obligación al distanciamiento social ha producido una explosión del comercio online tanto a nivel mundial como en España. Según un reciente estudio de la consultora McKinsey, el crecimiento de la cuota del comercio electrónico en España fue cinco veces más rápido en 2020 que antes de la pandemia, y el triple de lo previsto para el mismo periodo. Todo apunta a que este crecimiento es probable que se consolide y continúe en los próximos años.

Crecimiento e-commerce en España. Fuente: 'The-future-of-work-after-COVID-19', McKinsey.

Según la multinacional del comercio electrónico Astound Commerce, el gasto medio en el comercio electrónico en España se mantendrá en una media de 900 euros por persona en 2021, lo que supondrá alcanzar un total a nivel nacional de entre 40.000 y 45.000 millones de euros. Un pastel muy goloso al que nadie quiere renunciar.

Simple: Tecnología aplicada en todos y cada uno de los procesos de su cadena de valor, pensando en las necesidades del cliente por encima de todo. Es obvio que desde centros diseñados hasta ahora para la preparación de pedidos a tienda, con preparación sobre todo de caja completa, y residualmente de picking unitario, no será posible competir en la contienda que ya está en marcha, y que afecta a grandes y pequeños, ya que el cliente final espera servicio independientemente del tamaño, y se ha acostumbrado rápido a lo bueno.

Por tanto, y como era de esperar, las grandes cadenas de distribución mundiales y nacionales no han bajado los brazos ante este nuevo competidor, y se han dado cuenta de que para poder competir en este nuevo campo de batalla de nada les sirve ser grandes y tener una larga historia a sus espaldas, sino que han de adaptarse a los tiempos actuales y utilizar sus mismas armas. La misma lección sirve exactamente igual para las pymes que deben competir por calidad de servicio y que deberán asimismo garantizar un nivel de servicio a las expectativas del consumidor.

El diseño de centros específicos para cubrir la preparación de pedidos unitaria es una necesidad, integrando B2B en el mismo centro (omnicanal) o con centros puramente dedicados al B2C. De igual forma, el uso de tecnología de automatización es una obligación, al menos parcialmente, y siempre que les permita sobre todo crecer y adaptarse a la evolución real de su negocio en el tiempo, que a día de hoy es de todo menos previsible a largo plazo. Es por eso que la evolución en la introducción de flotas robóticas es una realidad exponencial, en detrimento de sistemas más tradicionales de automatización con maquinaria de almacenaje y transporte.

Los centros logísticos y su distancia hasta el consumidor de los grandes núcleos urbanos es tema de debate y está en la agenda actual de la mayoría de retailers, ya que no es viable entregar en franjas horarias tan reducidas desde centros situados en primera o segunda corona. De igual forma, otra discusión que se entremezcla en estas discusiones tan estratégicas es el futuro rol de la tienda. El objetivo es encontrar motivos para conseguir atraer en el futuro al consumidor a las mismas, combinando la oferta digital a la de la 'shop experience'. El nuevo papel de la tienda como mini centro logístico será un punto clave, muy útil para incrementar el número de referencias en tienda, para almacenar pedidos online y/o para preparar los pedidos online de zonas próximas a dicho establecimiento, que desde allí pueden a su vez entregarse con el servicio 'last mile', recogerse en tienda 'click and collect' o con un sistema 'drive through' tipo comida rápida con el coche, típico en supermercados del centro de Europa.

Cada retailer deberá analizar su situación, pero ante todo reaccionar con una estrategia definida y realizar una apuesta clara y sin titubeos sobre su apuesta en el nuevo mercado, decantándose por las varias opciones tecnológicas que estos modelos necesitan.

No se le escapa a nadie que los mini centros de preparación situados cerca del centro de consumo son, conjuntamente con el gran centro logístico que los abastece, los grandes caballos de batalla, y a la vez la gran incógnita donde más se está dudando en la actualidad. Y digo dudando porque no se ven movimientos claros y decididos en nuestro país, salvo contadas excepciones.

Un centro de micro fullfillment es un pequeño centro de distribución, de pequeño tamaño (habitualmente con máximo de 2.000 m²) situado dentro de las áreas urbanas o en su periferia, incluso en la parte trasera de supermercados, hipermercados o tiendas grandes, orientados a gestionar pedidos online o a cumplimentar pedidos u oferta de tienda. Son pequeños almacenes urbanos que dan servicio de reparto de última milla, las famosas dark stores que muchas cadenas están abriendo y que son ejemplos de micro fulfillment (MFC), con emplazamientos próximos al consumidor que permiten ofrecer una gran variedad de productos para la compra online con unos plazos de entrega mucho más ajustados en almacenes altamente densos para reducir el espacio necesario, sacrificando incluso espacio de tienda para maximizar la oferta en la tienda física y cubrir mayor parte de la oferta online.

La clave del éxito de este sistema consiste en ser capaces de ofrecer un amplio surtido de artículos con una flexibilidad y agilidad en la operativa que permita reducir al máximo los plazos de entrega, pudiendo ofrecer un nivel de servicio que se mida en horas, y no en días. Y todo esto consiguiendo tener unos costes operativos que permitan la viabilidad del proyecto. En zonas urbanas el espacio es fundamental, dado el precio del metro cuadrado.

En EE UU, el gigante Walmart ha decidido plantar batalla a Amazon transformando decenas de sus centros comerciales en centros de micro fullfillment para el servicio de pedidos. John Furner, presidente de Walmart US y CEO, el pasado 18 de febrero durante la conferencia de resultados de la compañía, dijo que esperaban tener más de 100 centros de distribución locales activos “en los próximos dos años”. En 2019 abrieron su primer centro automatizado en Salem, New Hampshire. En él, probaron un sistema de preparación de pedidos automático mediante el uso de robots. Durante la pandemia, y gracias a su flexibilidad, fue capaz de cumplir con los requerimientos de pedidos de los clientes de su área, mientras la mayoría de sus competidores en servicios en línea tenían retrasos de semanas.

Empleada de Walmart interactuando con una pantalla en un centro de micro fulfillment.

Actualmente, Walmart está trabajando con varias compañías de robótica probando diferentes soluciones para la preparación de pedidos, pero la conclusión lógica a la que ha llegado es que después de automatizar los centros de distribución, el siguiente paso para ser competitivos pasa por la automatización de las tiendas.

Sin salir de EE UU, otro modelo de negocio que está cogiendo fuerza y que resulta perfectamente aplicable en otras partes del mundo son los micro fullfillments multimarca. Centros de distribución que agrupan servicios para diferentes compañías y que les permiten disponer de locales cerca de sus clientes, reduciendo costes y sin depender de Amazon, ofreciendo niveles de calidad equiparables. Estos centros suelen adquirir tanto el hardware como el software, pero aprovechan las ventajas estacionales del RaaS (Robot as a Service) para reducir su inversión a la hora de adquirir los robots, minimizando los costes iniciales y permitiéndoles tener flexibilidad a la hora de gestionar el crecimiento y los picos temporales de demanda.

Las tecnologías utilizadas habitualmente con basadas en flotas robóticas, hombre a productos, en centros más tradicionales, pero incrementando las productividades de los operarios, o con sistemas más compactos en almacenaje y con la filosofía producto a hombre. Estos últimos son más habituales en los centros urbanos ya que el aprovechamiento del espacio tridimensional es fundamental.

Otras grandes cadenas de supermercados americanas como H.E.B., Krogers o Target también han anunciado sus intenciones de enfocar en la automatización sus planes de crecimiento. Centros con automatización más tradicional tipo multishuttles ha sido la estrategia para un implantador de soluciones en el campo específico del e-grocery. Take off technologies utiliza este tipo de soluciones de maquinaria para sus MFCs y está implantando sistemas en varias enseñas del país norteamericano.

UK es el país con mayor tradición de venta online de alimentación y el que mayor penetración de mercado tiene en Europa. Tesco realizó sus primeras pruebas en 1997 con 'Tesco Direct', pero fue Ocado, 'pure player' digital fundada en el 2000, la que sacudió definitivamente el sector con su modelo de almacén totalmente automatizado y con servicio de entrega a domicilio. La inversión activa de Tesco, y de otros grandes operadores tradicionales como Sainsbury y Asda, combinada con el modelo de entrega a domicilio de Ocado impulsó una adopción mucho mayor y sentó un precedente en las expectativas de los consumidores. Como resultado, en 2014 más del 25% de los consumidores británicos ya compraban online.

Ocado ha diseñado una estrategia de proximidad mediante sus Micro fullfillments, denominados Zoom. En este caso utilizan una tecnología de flota robótica de alta densidad, que aprovecha en gran medida todo el volumen disponible. En el Reino Unido, Interact Analysis predice que habrá 80 micro fullfillments en el Reino Unido para 2023. Algunos serán almacenes dedicados como el de Zoom, otros se construirán dentro de tiendas más grandes. Tesco lanzará 25 micro fullfillments en sus tiendas durante los próximos tres años. Dada la importante inversión de Walmart en micro fullfillments en los EE UU, "es plausible que Asda también pueda llevar esta tecnología al Reino Unido”, afirma Interact.

En suelo continental, existen ya varios ejemplos en cadenas importantes que han apostado por centros de proximidad, a pesar de que la gran mayoría está en planes de ejecución e implantación de dichas soluciones específicas.

En concreto, y hablando de modelos que conozco de primera mano, en nuestro vecino Francia, este modelo lo están desarrollando con gran éxito compañías como Carrefour o Leclerc en el campo del supermercado, de la mano de la tecnología que se considera como una de las más relevantes en flotas robóticas por sus grandes ventajas, el sistema Skypod de Exotec.

Después de probar otras tecnologías, Carrefour se ha decantado por Exotec en sus últimos centros de preparación de pedidos, así como para la gestión de pedidos en sus hipermercados, automatizando 6 instalaciones en los últimos 2 años. La automatización de sus centros 'drive', con un tamaño de unas 7.200 contenedores y 26 robots, ofrecen hasta 400 artículos a la hora por estación de trabajo, disponiendo el centro de dos inicialmente. Los pedidos online o con recogida drive con el coche se preparan tan sólo unos minutos antes de su recogida o entrega.

Logilec, perteneciente a la cadena de supermercados E.Leclerc, es la empresa que se dedica al control y organización de su cadena de suministro, así como a la gestión de los pedidos online. Llevan colaborando con Exotec desde 2018 y, tras la última ampliación de su sistema disponen de 49 robots, con estaciones de preparación tanto manuales como totalmente robotizadas gracias a la incorporación del brazo de picking automático Skypicker, que se integra en la solución global. Mediante todas estas implementaciones han sido capaces de alcanzar una capacidad total de preparación de hasta 1.170 líneas de pedido a la hora.

Por su parte, Cdiscount, líder en venta online en el país galo, prepara su tercera ampliación con la misma tecnología del Skypod. Primeros usuarios de la solución de Exotec, prevé incorporar en mayo de este año 34 robots nuevos y 22.550 ubicaciones, lo que le permitirá gestionar una flota de 85 robots repartida entre sus dos centros operativos. La principal ventaja de este sistema reside en su flexibilidad: ante un pico de actividad, permite añadir robots para garantizar el procesamiento de pedidos y, ante un aumento en el número de referencias, se puede ampliar la capacidad de almacenamiento.

Finalmente, los líderes a nivel mundial del retail en el sector textil, están implantando varias tecnologías de robótica móvil en sus centros de distribución y planteándose seriamente los MFC para cubrir la demanda online y reforzar su modelo de tienda física.

En España no se vislumbran aún apuestas claras y 'main stream' o de gran volumen de centros tipo micro fulfillment, y menos aún con un nivel tecnológico capaz de competir en la primera división.

En España la situación aún es muy incipiente. Antes del 2020 eran contadas las pruebas que algunas cadenas de distribución habían llevado a cabo. Una de las pioneras fue Bonpreu en Cataluña, con varias dark stores instaladas para 2017 bajo la marca iQuodrive y Esclat. También Dia llevaba desde 2018 probando el sistema en Madrid y Barcelona. Pero no ha sido hasta la pandemia mundial en la que aún estamos inmersos cuando la mayoría de las cadenas de distribución, ante la imposibilidad de los clientes para desplazarse a las tiendas y la consiguiente avalancha de pedidos online, que decidieron adaptar sus operaciones y locales a este nuevo formato. La urgencia en la transformación y la incerteza de la evolución sanitaria han llevado a optar por soluciones provisionales y altamente manuales, con unos costes muy importantes, ya que ha primado el ser capaces de dar una solución provisional al problema, que la eficiencia tanto a nivel operativo como de costes.

Alberto Madariaga, director de Operaciones de Eroski, indicaba que “hasta ahora hemos priorizado la atención a la demanda, centrando los esfuerzos en aumentar la capacidad productiva o de transporte”, pero el grupo vasco ya ha comenzado la conversión de algunas tiendas en centros preparadores, para de esta forma “hacer más eficiente la venta de última milla para que sea más rentable” en los próximos ejercicios.

Actualmente, Día cuenta con 12 dark stores, y otras cadenas han optado por soluciones similares, como Mercadona con sus tres 'colmenas' situadas en Valencia, Barcelona y Madrid. Las soluciones son todavía altamente intensivas en personal y muy manuales, pero alguien deberá dar el primer paso hacia soluciones definitivas.

La 'colmena' de Mercadona en Valencia.

El Corte Inglés probó con la transformación en abril de 2020, en su tienda Bricor en Alcalá de Henares, en un centro de preparación de pedidos con capacidad para 1.000 pedidos diarios, también con una solución manual. Parece que el resultado ha sido satisfactorio, ya que acaba de anunciar la transformación de su gran almacén de Eibar en un centro destinado a suministrar los pedidos online para toda Euskadi.

El Corte Inglés anunció también el pasado mes de enero 2021 su incursión en el negocio logístico, dando servicios a terceros, con una facturación esperada de hasta 1.200 Mio € desde una división que debe ser independiente en un año y que triplicará su facturación, ya que actualmente equivale a unos 400 Mio € en servicios internos. Aprovechará obviamente las impresionantes infraestructuras de la marca, con situaciones envidiables para la distribución online. La tecnología o sistema utilizado es todavía una incógnita.

Una de las conclusiones a la que los expertos logísticos de nuestro país han llegado es que los sistemas de economía de escala, que tan buenos resultados dan en otros canales, no pueden aplicarse a la gestión de pedidos online o de unidades si solamente se usa mano de obra, ya que a partir de ciertos volúmenes de pedidos aumentar la mano de obra o destinar mayores superficies y más personal a la preparación de pedidos alivia, pero no soluciona, el problema de los costes y la complejidad de gestión.

Actualmente que hemos cambiado el valor de la línea de preparación de una caja con N unidades a preparar unidades, y el coste logístico se ha multiplicado en el escandallo de costes por este motivo, dando un peso fundamental a la solución logística.

Hoy en día está claro que la venta online es una realidad que ha llegado para quedarse, cada vez más utilizada por todo tipo de clientes y con una penetración a todos los niveles del retail. Amazon Fresh se presentó en Madrid este febrero y en Barcelona a primeros de marzo como la solución del gigante americano para la distribución de productos de alimentación a domicilio, viniendo a complementar la oferta que la compañía ofrecía en nuestro país desde sus otras plataformas, principalmente Amazon Prime Now, donde según la consultora Kantar ya poseía el 5,8% de la cuota de mercado de la venta de alimentación online.

La guerra por el ecommerce en el retail está en marcha en todo el mundo, y ninguna compañía se podrá mantener al margen. La diferencia estará entre las que se adapten lo más rápidamente posible a la nueva realidad y las que cuando quieran reaccionar vean que ya es demasiado tarde. La partida está en marcha y la oferta tecnológica será una parte importante.

Las pymes deben igualmente plantearse su futuro a nivel logístico para garantizar los niveles de servicio de los grandes distribuidores, al encontrarnos en un mercado global. Las soluciones robóticas les ofrecen posibilidades de iniciar centros con niveles de inversión mucho menores o incluso con sistemas de coste tipo easings o rentings. Otros modelos incipientes `pero con un gran futuro son los RaaS o Robot como servicio, donde se paga por uso. Estos son especialmente interesantes cuando el negocio sufre de picos estacionales importantes, que cubro con 'pseudo-alquileres' de trabajadores robóticos.

Conclusiones en la guerra del microfulfillment

Como conclusiones, la venta y el servicio a la unidad va a seguir creciendo, y por tanto existe la necesidad de definir estrategias claras en la distribución, con medidas y soluciones específicas para el canal online (u omnicanal), para garantizar el servicio que espera el consumidor.

La evolución de las soluciones automáticas aplicadas a la logística será exponencial durante los próximos años y cada empresa deberá buscar sus partners tecnológicos de confianza a largo plazo para afrontar la contienda de los microfulfillments.

Fuentes:

'Why Amazon Should Be Worried About Walmart’s Micro-Fulfillment Centers'. Joan Verdon. Forbes.com. https://www.forbes.com/sites/joanverdon/2021/02/28/why-amazon-should-be-worried-about-walmarts-micro-fulfillment-centers/?sh=3ceae1c45870

'Did the Pandemic Change Everything?' Timothy M. Laseter (Oct. 2020)

Manutención y Almacenaje

Más de 50 años impulsando el sector. 360º alrededor de la cadena de valor logística